Что это такое биржевые опционы и как с ними работать

Засилье рекламы однодневных брокеров бинарных опционов привело к тому, что для многих слово «опцион» стало чуть ли не синонимом лохотрона. Между тем это очень важный инструмент фондового рынка, не имеющий ничего общего с бинарными опционами. Поэтому я решил восполнить пробел и посвятить статью актуальной для начинающих инвесторов теме – что это вообще такое биржевые опционы, на какие виды они подразделяются и как этот инструмент использовать ленивому инвестору.

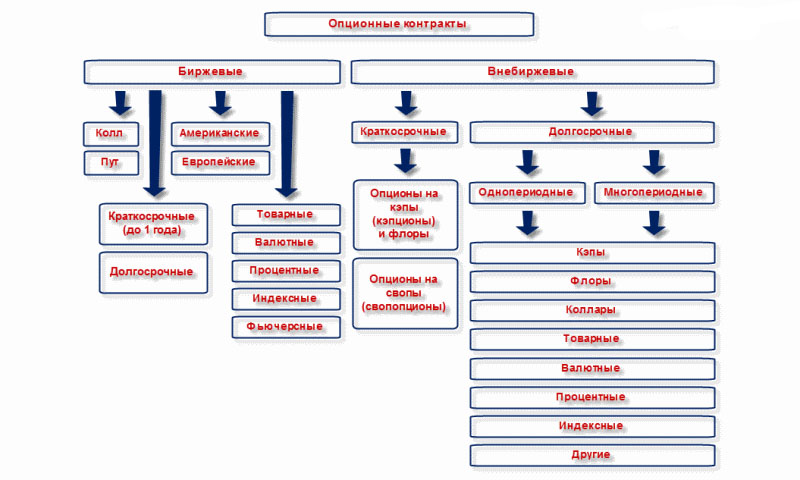

Упрощённая классификация опционов

Важно! Я веду этот блог уже почти 10 лет. Все это время я регулярно публикую отчеты о результатах публичных инвестиций. Сейчас мой публичный инвестпортфель - более 5 000 000 рублей.

Со временем этот сайт стал больше базой знаний для читателей, а все актуальные события в портфеле и не только я публикую в открытом телеграм-канале. Подписывайтесь, если хотите быть в курсе того, куда я инвестирую.

ПодписатьсяОпцион — это контракт, дающий право его покупателю совершить сделку с активом по оговоренной цене (цене исполнения) до истечения определённого срока. Здесь требуется кратко пояснить некоторые термины, которые используются при работе с опционами.

- Базовый (или базисный) — актив, являющийся предметом опциона;

- Страйк (или цена исполнения) — цена базового актива, по которой исполняется опцион;

- Спот – цена базового актива на момент исполнения опциона;

- Премия опциона – цена, которую покупатель опциона уплачивает продавцу;

- Дата экспирации — дата, до которой действует опцион.

Прежде всего, опционы делятся на 2 основные категории: биржевые и внебиржевые. Биржевой опцион — стандартный инструмент, обращающийся на бирже. Все спецификации биржевого опциона устанавливаются биржей, а за продавцом и покупателем закреплено лишь право устанавливать премию. Внебиржевые опционы — произвольные контракты, все условия которых устанавливаются между продавцом и покупателем. В этой статье мы будем рассматривать биржевые опционы. По статистике лишь в 10% случаев покупка биржевого опциона завершается сделкой с базовым активом. Это происходит по причине того, что опцион является самостоятельным инструментом и его доходность может быть выше, чем доходность базового актива.

По направленности сделки с базовым активом различают опционы колл и пут:

- Опцион колл это право покупателя (или держателя) опциона на покупку актива по цене исполнения. Продавец опциона колл обязан продать базовый актив покупателю опциона по цене исполнения.

- Опцион пут это право покупателя опциона на продажу актива по цене исполнения. Продавец опциона пут обязан купить базовый актив у покупателя опциона по цене исполнения.

Таким образом, у покупателей опционов есть только права, а у продавцов — только обязанности. Наглядно эти различия можно представить в виде схемы:

В зависимости от сроков исполнения, различают 3 вида опционов:

- Американский;

- Европейский;

- Бермудский.

Американский опцион можно исполнить до экспирации в любой день, европейский – только в последний день. Бермудский опцион занимает промежуточное положение между ними и имеет определённые дни недели, в которые возможно его исполнение. Серьёзным преимуществом американского опциона является его гибкость. Цена актива непрерывно изменяется и поэтому исполнение опциона может оказаться актуальным до срока экспирации.

Соответственно, в этом случае может вырасти и премия опциона, а покупатель может зафиксировать прибыль путём его продажи. Другой вариант – требование к продавцу опциона о его досрочном исполнении, которое продавец обязан удовлетворить. Европейский опцион это не допускает, но у него и премия зачастую ниже. Особое положение занимает азиатский опцион. От остальных он отличается тем, что цена страйк не известна до самого момента исполнения. Заранее оговаривается только способ её определения. Это может быть:

- Максимальное значение спот в течение периода до экспирации;

- Минимальное значение спот в течение периода до экспирации;

- Среднее значение спот, вычисляемое по различным алгоритмам.

Премия по азиатским опционам ниже, чем по остальным разновидностям. Это может быть удобно для начинающих инвесторов, но не для профессионалов, поскольку сильно усложняет стратегии торговли опционами. С точки зрения природы актива, различают опционы:

- Валютный;

- Товарный;

- Фондовый (на акции);

- На биржевой индекс;

- На процентную ставку (кэпы, флоры, коллары);

- На наличные товары (ценные бумаги с фиксированной доходностью);

- На фьючерс.

Существуют также различные виды опционов,имеющие ограниченное применение в особых случаях. Например, барьерный опцион. Выплата по нему зависит от того, достигла ли цена базового актива определённого уровня в течение заданного периода времени. В бинарных опционах такое условие известно как «опцион касание». За рубежом, как один из способов мотивации ценных сотрудников, практикуется опцион эмитента. Это именная ценная бумага, выпущенная акционерным обществом и дающая право её владельцу на конвертацию при определённых обстоятельствах в акцию данной компании по цене, указанной в контракте. Иногда опцион эмитента путают с варрантом.

Отличие между ними заключается в том, что опцион эмитента закрепляет право на конвертацию в акции, а варрант — на покупку акций. В российском законодательстве положение об опционе эмитента прописано в законе «О рынке ценных бумаг», однако, на практике применяется довольно редко.

Некоторые новички, изучающие фондовый рынок, путают понятия опциона и фьючерса. Действительно, между этими понятиями есть кое-что общее. Фьючерсом называется контракт на поставку базового актива к определённому сроку в будущем по определённой цене. Существуют поставочные (с поставкой актива) и беспоставочные (производятся только расчёты между сторонами) фьючерсы. Главным отличием между фьючерсом и опционом является то, что фьючерс это обязательство совершить сделку, в то время как опцион только право.

Как работать с опционами

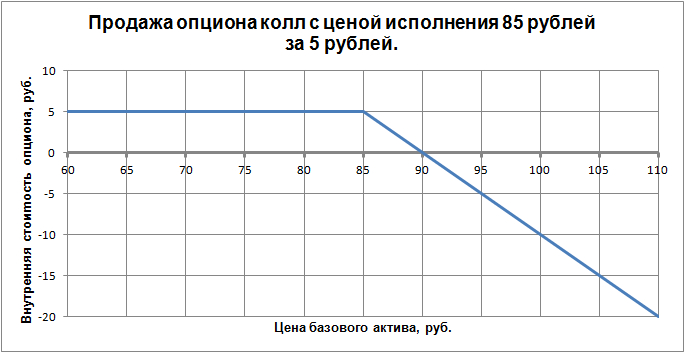

Рассмотрим покупку опциона колл. Предположим, цена страйк равняется 85 рублям, а премия — 5 рублям. По горизонтальной оси отложена цена актива, а по вертикальной – результат исполнения опциона для покупателя.

Этот результат (без учёта комиссионных брокера) можно вычислить по формуле: Спот – (Страйк +Премия). Так, при цене спот, равной 90 руб., покупатель оказывается при своих. При спот выше 90 руб. он оказывается в прибыли, которая ничем не ограничена. Ниже 90 руб. начинается зона убытков, которые при 85 руб. и менее становятся одинаковы и составляют 5 рублей, а покупатель теряет только величину премии. Если при текущей цене актива покупатель опциона оказывается в прибыли, то говорят, что опцион в деньгах. Если покупатель в безубытке, то говорят, что опцион возле денег. Если же имеет место убыток, то говорят, что опцион вне денег. Автоматически исполняются только опционы в деньгах. Опционы вне денег не исполняются. Теперь рассмотрим этот же опцион, но с точки зрения продавца.

Как видно из графика, интересы продавца противоположны интересам покупателя. При цене актива 90 руб. продавец находится при своих, но выше он оказывается в зоне неограниченных убытков. Поэтому с целью хеджирования, продавец может открыть короткую позицию по базовому активу. С приближением времени экспирации опциона ситуация обостряется: между продавцом и покупателем идёт «перетягивание каната», из-за чего цена актива может совершать резкие колебания. Если держателем опциона является не профессиональный инвестор, а поставщик или покупатель товара, то иногда возможность совершить сделку по оговоренной цене может быть принципиальна. В этом случае вместо фиксации убытка в размере премии можно обменять опцион с истекающим сроком на другой, с более поздней датой экспирации. Такое действие называется ролловер и также имеет свою цену.

Пример реальной сделки

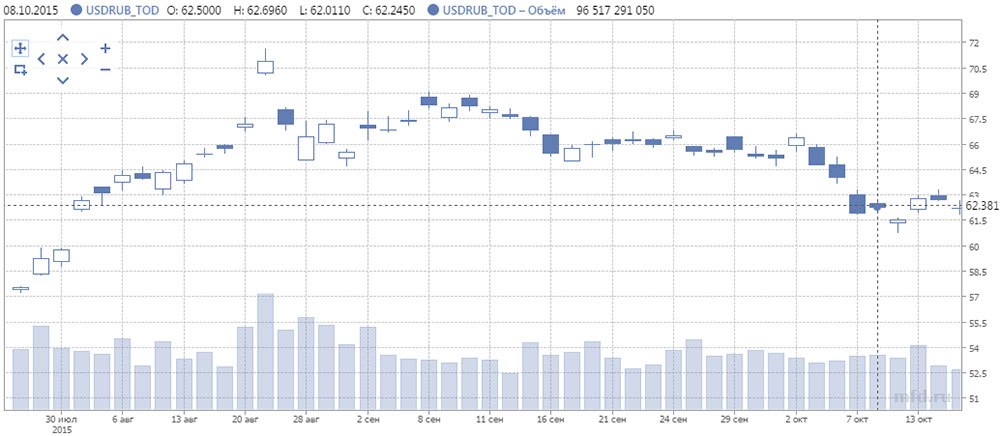

Рассмотрим практический пример торговли опционами. На графике пары USDRUB (биржевой инструмент USDRUB_TOD) можно увидеть незакрытый гэп вверх от 03.08.2015 г, незакрытый гэп вверх и вслед за ним вниз от 24.08.2015 и новый гэп вниз, образовавшийся 07.10.2015:

08.10.2015 создалась ситуация, при которой цена могла пойти с примерно равной вероятностью как вверх, так и вниз. Поэтому были куплены:

- 10 опционов пут со страйком 62500 по 315 руб.

- 10 опционов колл со страйком 65000 по 250 руб.

Итого: 5650 руб.

Вслед за этим 09.10.2015 цена уходит вниз на частичное перекрытие гэпа от 03.08. Опционы пут закрываются по 800 руб. Выручка от сделки уже превышает все затраты, но опционы колл пока удерживаются. Однако, выход цены в боковик делает их дальнейшее удержание нецелесообразным, и 13.10.2015 следует продажа колл опционов по 160 руб.

Суммарный итог сделки: 800*10+160х-315*10-250*10=3950 руб, что составляет 70% за 4 торговых дня.

Таким образом, торговля опционами потенциально обладает большей доходностью, чем торговля базовым активом, не требуя при этом значительной суммы гарантийного обеспечения. Рассмотренный пример относится к стратегии «стрэдл» (от англ. straddle – вести двойную политику). Эта стратегия заключается в покупке опционов пут и колл с одним и тем же базовым активом и одной и той же датой экспирации. Грамотный расчёт позволяет получить прибыль независимо от направления рынка. Рассмотрение различных стратегий торговли опционами – обширная тема и, возможно, ей будет посвящена отдельная статья, если вам будет интересна эта тема. Пишите в комментариях. В заключение предлагаю закрепить информацию просмотром ролика от Московской Биржи.

Всем профита!

(6 оценок, среднее: 4,67 из 5)

(6 оценок, среднее: 4,67 из 5)

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Подпишитесь на VK-сообщество Ленивых инвесторов, там говорим о самых актуальных новостях и делимся книгами.

Чуть поправлю:

«Если покупатель в безубытке, то говорят, что опцион возле денег.» — в такой ситуации опцион В ДЕНЬГАХ, так как для покупателя опциона безубыток это страйк +5 руб., а если цена опциона выше страйка, то он в деньгах по определению.

«В этом случае вместо фиксации убытка в размере премии можно обменять опцион с истекающим сроком на другой, с более поздней датой экспирации. Такое действие называется ролловер и также имеет свою цену.» — ролловер это скорее в бинарных опционах, а тут — роллирование. Тут Вы смешали понятия.

Самое сложное в покупке опционов это если боковик или падает волатильность — тогда деньги у инвестора стремительно тают как бы сами по себе и ничего нельзя сделать. Единственный вариант — быть не покупателем опционов, а продавцом, НО! продажа с точки зрения инвестирования — совсем другая история т.к. можно потерять кратно больше вложенного, да и не каждый брокер даёт продавать опционы. Единственный более-менее вариант минимизировать потери спокойного рынка — это одновременная сделка фьючерс РТС-опцион (на остальных парах с ликвидностью не очень). А уж колл или пут, покупка фьючерса или продажа — дело стратегии.

Мне, как непрофи, который изучает тему, очень сложно было понять. Видос гораздо проще и нагляднее был, только после просмотра видео стало понятно.

И... что это за расчет такой? Откуда взята цифра 800? на графике лично я не вижу конкретных дат и значений. Что значит боковик и почему выход туда цены делает их дальнейшее удержание нецелесообразным... Поэтому они продаются по 160... откуда эта цифра взята?